Hidroelectrica a anunţat intenţia Fondului Proprietatea de a desfăşura o ofertă publică iniţială având drept obiect acţiuni ordinare existente, potrivit unui comunicat de presă al companiei. Societatea intenţionează totodată să aplice pentru admiterea la tranzacţionare a acţiunilor sale pe piaţa reglementată a Bursei de Valori Bucureşti („BVB”). Oferta va avea loc după aprobarea prospectului de către Autoritatea de Supraveghere Financiară (ASF). Potrivit sursei citate, Fondul a primit acordul acţionarilor pentru a dispune în cadrul ofertei de întreaga sa participaţie de până la 19,94%, din numărul total de acţiuni emise de societate. Numărul de acţiuni ce vor fi vândute în cadrul ofertei publice va fi determinat ulterior. Societatea nu va realiza o majorare de capital în contextul ofertei şi nu va beneficia în vreun fel de fondurile obţinute ca urmare a desfăşurării ofertei. Demersul va consta într-o ofertă publică adresată investitorilor retail şi instituţionali din România, precum şi investitorilor instituţionali internaţionali eligibili. Acţiunile vor fi vândute şi, ulterior admiterii, tranzacţionate în lei. Conform documentului, admiterea este de aşteptat să aibă loc în iulie 2023. Odată admise la tranzacţionare, acţiunile societăţii vor fi incluse în indicele BET al BVB. Societatea şi fondul vor fi supuşi unei restricţii de înstrăinare a acţiunilor societăţii pentru o perioadă de 180 zile, iar acţionarul majoritar al societăţii va fi supus unei restricţii de înstrăinare a acţiunilor societăţii pentru o perioadă de 12 luni de la data admiterii. „Hidroelectrica are un istoric îndelungat de creştere semnificativă şi de generare de profit pentru acţionari, fiind principalul producător de energie electrică din România, cu un portofoliu de producţie 100% din surse regenerabile. Ne aflăm într-o poziţie bună pentru a continua tendinţa de creştere, având o strategie clară, axată pe eficienţă operaţională, diversificarea şi extinderea afacerii şi asigurarea rentabilităţii capitalului, toate acestea fiind susţinute de un mediu sectorial şi macroeconomic favorabil pe termen lung. Oferta Publică Iniţială propusă reprezintă un pas firesc şi entuziasmant în evoluţia noastră, deoarece listarea Hidroelectrica pe Bursa de Valori Bucureşti ne va ajuta să ne diversificăm baza de acţionari şi să ne dezvoltăm profilul internaţional”, a declarat Bogdan Badea, director executiv al Hidroelectrica. (sursa: Agerpres)

Actualitate 124

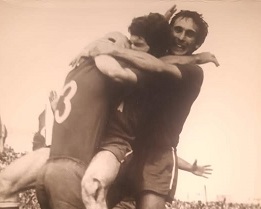

S-a stins un simbol al UTA-ei: Erhardt Schepp

citește mai mult »